「勘定合って銭足らず」という言葉があります。要するに帳簿上は黒字なのにお金が足りなくなり倒産してしまうことです。具体的にどんな状態なのか見ていきましょう。

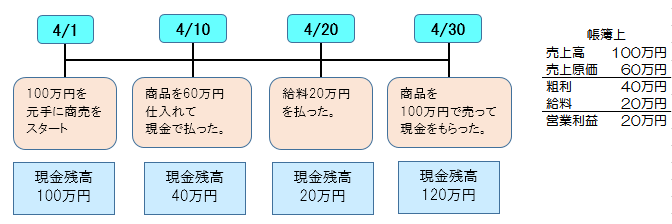

資金繰りに問題がないケース

説明の便宜上、4月単月だけで見ていきます。まず、資金繰りに問題のないケースです。

100万円を元手に商売を始めました。

4月10日に商品を60万円仕入れて現金で支払いました。

現金残高は100万円-60万円=40万円となります。

さらに4月20日に従業員に給料20万円を支払いました。

現金残高は40万円-20万円=20万円となります。

そして4月30日に60万円で仕入れた商品を100万円で売って現金をもらいました。現金残高は20万円+100万円=120万になり、商売を始めたときより現金が20万円増えました。これは帳簿上の営業利益の20万円と一致しています。現金の増加分 20万円=帳簿上の営業利益 20万円なのです。

この場合は特に現金残高が底をつくことはなく資金繰りにも問題はないことになります。

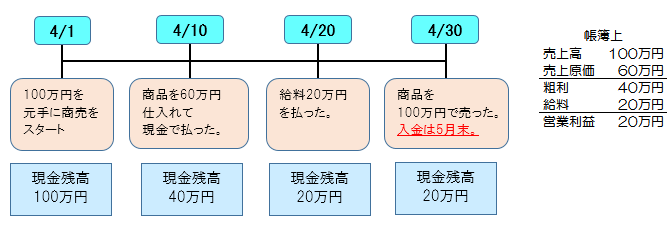

資金繰りに問題があるケース

すこし条件が変わりました。売上代金の入金が売った時ではなく翌月の5月末になりました。

すると商品を100万円で売って売上は上がっているのですが、これに対するお金は4月には入ってきません。ただ帳簿上は入金に関係なく4月に100万円の売上があったので先のケースと全く同じになります。しかし、現金残高は20万円のままです。この状態で5月が始まりました。

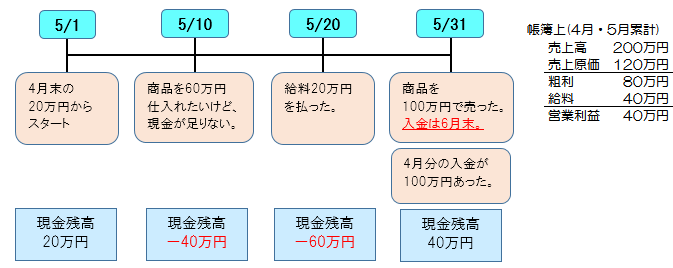

5月10日、4月と同じように商品を60万円仕入れたいのですが、手元の現金は20万円しかなく 20万円-60万円=-40万円になります。

さらに拍車をかけるように5月20日に従業員への給与の支払いが20万円あります。現金残高は-40万円-20万円=-60万円になってしまいました。

帳簿上、4月と5月の累計で営業利益が40万円あるにも関わらず、期の途中で現金が底をつき支払ができなくなり倒産することになります。

これが黒字倒産です。

これは経営を維持するために必要な資金=運転資金が足りないことを意味します。

このマイナスの現金残高=運転資金の不足への対応には3つの方法があります。

1つ目は商売の元手となる資金を多めに用意しておくことです。図では元手は100万円でしたがこれが160万円あれば、現金残高がマイナスになることはありませんでした。

2つ目は現金残高がマイナスの時に銀行からお金を借りることです。

3つ目は仕入れの時の支払を後に伸ばすことです。図では仕入の時にすぐに仕入代金60万円を支払っていましたが、これを売上と同じく翌月末の支払に伸ばすことができれば、現金残高がマイナスになることはありません。

つまり、入金は早めに、支払は遅めにすることが資金繰りの観点から大切なことになります。

この記事では簡単な事例で解説いたしましたが、黒字倒産の具体的な事例や運転資金に関する詳細はまた別の記事にて解説したいと思います。